自動車の購入費用は原則として、車両運搬具として固定資産計上し、減価償却により経費算入していく事になります。しかし、中には会社設立前や開業準備中に自動車を購入する方もいますよね。

一般的に、会社設立の為の費用や開業準備中の費用は「創立費(*1)」や「開業費(*1)」として資産計上し、その後の会計期間で償却処理を行い費用に計上していくことになります。

*1 「費」という名称が付いているので費用項目のように見えますが、創立費や開業費は「繰延資産」という資産項目ですので、注意して下さい。

では、自動車購入費用は「開業費」や「創立費」として処理することが出来るのでしょうか?まずは創立費や開業費の定義を見ていきましょう。(法人の場合も個人の場合も解説しています。)

法人の創立費・開業費とは?

法人税法施行令第14条1項1号・2号で、創立費と開業費は以下の様に定められています。

・創立費(発起人に支払う報酬、設立登記のために支出する登録免許税その他法人の設立のために支出する費用で、当該法人の負担に帰すべきものをいう。)

・開業費(法人の設立後事業を開始するまでの間に開業準備のために特別に支出する費用をいう。)

創立費は「会社を設立する為に必要となった費用」の事なので、以下の様な費用が該当します。

- 定款作成のための費用(認証費用など)

- 発起人の報酬

- 金融機関の手数料

- その他法人設立事務必要な費用

また、開業費は「会社設立後開業するまでの間に特別に支出する費用」であり、以下の様な費用が該当すると考えられます。

- 会社印や名刺、チラシ等の費用

- パンフレットや会社案内等の作成費用

- 打ち合わせに必要な接待交際費

- 市場調査費

- その他開業準備中に特別に支出する費用

なお、「開業費」として含める事が出来る事のは、「開業準備のために特別に支出する費用」のみです。従って、以下の様な経常的な費用については、開業費には含まれません。

- 事務所の家賃

- 光熱費

- 通信費

- 借入金利子

借入金利子については、国税不服審判所の公表裁決事例に事例が載っているので参考にして下さい。(平11.6.28裁決、裁決事例集No.57)

個人の開業費とは?

個人事業主の支出する開業費は、所得税法施行令第7条1項1号で、以下の様に定められています。

開業費(不動産所得、事業所得又は山林所得を生ずべき事業を開始するまでの間に開業準備のために特別に支出する費用をいう。)

個人事業主の場合は、法人と異なり登記が必要ないので、「創立費」は存在しません。一方で、開業費については「開業準備のために特別に支出する費用」とされ、法人の場合と同じ定義付けがされています。

従って、上記の法人の開業費と同様の費用が開業費となります。

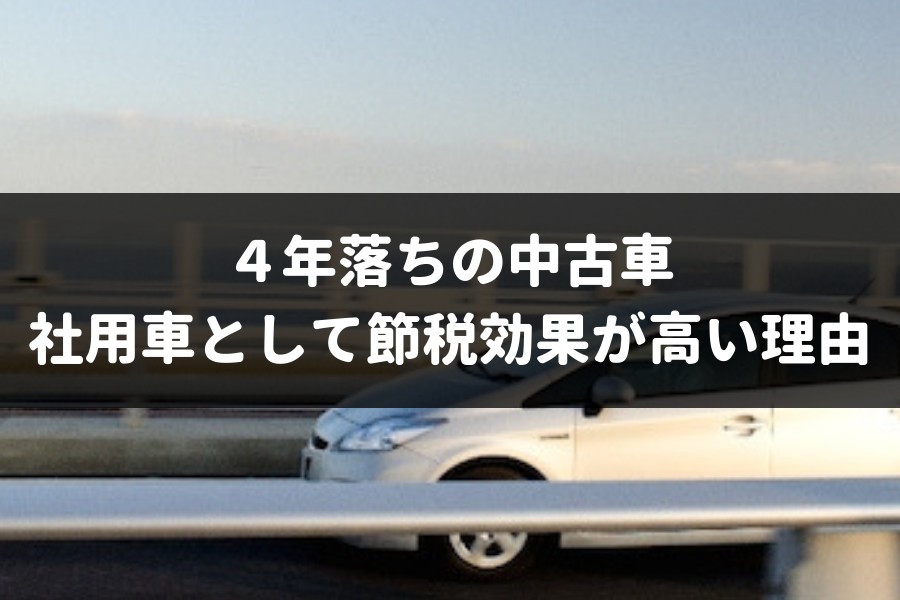

法人も個人も「自動車購入費用」は創立費・開業費とならない!?

自動車を購入した費用は、会社を設立する為に必要な費用とは言えない為、「創立費」に計上することは出来ません。

また、資産を購入する為の費用は固定資産として計上し、減価償却をする必要があるので、開業費に含めることが出来ません。

従って、会社創立前や開業前に自動車を購入しても、自動車購入費用を創立費や開業費として処理する事は出来ない、ということですね。

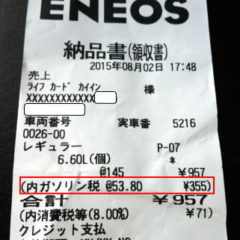

但し、自動車購入に際して必要となった費用のうち、取得価額に含めないことが出来る費用については「開業費」として処理出来ると考えられます。(例えば、自動車取得税とか登録費用とか)

創立費・開業費以外なら費用計上可能

開業前等に購入した車の費用は「創立費・開業費」としては、基本的に計上できませんが、通常通り「減価償却費」としてなら計上できます。その際の注意点を以下の記事にまとめていますので、そちらも参照して下さい。

開業前に購入した自動車の減価償却費の計上の仕方【法人・個人両方】

【参考】創立費や開業費の償却方法

創立費や開業費は、税法の定める「繰延資産(法人税法第二条第1項24号・所得税法第二条1項20号)」に該当し、繰延資産の償却方法に従って償却する必要があります。

繰延資産の償却方法は、所得税第50条第1項(法人税は法人税法第32条第1項)で「政令で定めるところにより計算した金額とする」としか書いていないため、施行令を見る必要があります。

以下で、法人税法施行令及び所得税法施行令の規定を見てみましょう。

法人の場合

法人の場合の繰延資産の償却方法は、法人税法施行令第64条第1項で以下の様に規定されています。

第六十四条 法第三十二条第一項 (繰延資産の償却費の計算及びその償却の方法)に規定する政令で定めるところにより計算した金額は、次の各号に掲げる繰延資産の区分に応じ当該各号に定める金額とする。

一 第十四条第一項第一号から第五号まで(繰延資産の範囲)に掲げる繰延資産 (以下省略)

つまり、「償却限度額は繰延資産の金額まで」ということが書かれており、自由に償却をすることが出来る(任意消却)ということになります。

なお、上記は創立費や開業費に焦点を当てて償却方法を紹介しています。繰延資産の内容によっては他の償却方法による必要があります。

個人の場合

個人の場合の繰延資産の償却方法として、所得税法施行令第137条では、以下の様に規定されています。

第百三十七条 法第五十条第一項 (繰延資産の償却費の計算及びその償却の方法)に規定する政令で定めるところにより計算した金額は、次の各号に掲げる繰延資産の区分に応じ当該各号に定める金額とする。

一 第七条第一項第一号又は第二号(繰延資産の範囲)に掲げる繰延資産 その繰延資産の額を六十で除し、これにその年において不動産所得、事業所得、山林所得又は雑所得を生ずべき業務を行つていた期間の月数(その年がその繰延資産となる費用を支出した日の属する年である場合には、同日から当該業務を行つていた期間の末日までの期間の月数)を乗じて計算した金額二 省略

2 前項の月数は、暦に従つて計算し、一月に満たない端数を生じたときは、これを一月とする。

3 居住者が、第一項第一号に掲げる繰延資産につきその年分の不動産所得の金額、事業所得の金額、山林所得の金額又は雑所得の金額の計算上必要経費に算入すべき金額として、当該繰延資産の額の範囲内の金額をその年分の確定申告書に記載した場合には、同号に掲げる金額は、同号の規定にかかわらず、当該金額として記載された金額とする。

解読しづらい条文ですが、要約すると以下の様になります。

- ①5年(60ヶ月)の間、毎年均等に償却費として必要経費に算入する

- ②繰延資産の金額を上限として任意の額を償却費として必要経費に算入する

上記の2つの方法から選択して、選択した方法により償却をすることになります。

①の様に毎年均等に償却する方法もありますが、②の様に開業費は任意の額を好きな時に必要経費として計上することも認められています。開業後間もない時は赤字になることが多く、赤字の時に償却してもあまり意味が無いので、黒字が出た時に自由に償却するのも1つの手ですね。

この点については、国税庁の質疑応答事例でも、「いつでも償却費として必要経費に算入する事ができます」と回答されています。但し、開業費の内容や金額と未償却の部分は把握出来る様に資料を残しておく必要があります。

上記の解説は、一般的な会計処理等の紹介です。個別具体的な疑問に関しては税務署や税理士に相談する様にして下さいね。

コメント一覧

この記事へのコメントはありません。